清瀚医疗企业的发展现状如何?

医疗行业现状及发展趋势

医疗行业现状及发展趋势介绍如下:

医疗行业现状:

中国医药市场规模

2020年我国医药市场规模达到约人民币14480亿元,同比下降11.33%。但随着我国人口老龄化趋势加剧,以及相关医疗卫生支出的持续增长,预计未来5年,中国医药市场规模将会以9.6%的复合年增长率持续增长,并于2025年达到人民币22873亿元。

中国医药市场治疗领域

在治疗领域方面,中国医药市场与全球医药市场略有不同,2020年,消化道和代谢药物、抗肿瘤药物及心血管药物是前三大细分治疗领域,占比分别为15.3%,13.6%及12.2%。

中国医药市场细分领域

2018-2020年我国化学药和中药占比逐年下降,但在我国医药市场中占比依旧排名第一第二,2020年化学药占比48.93%,中药占比27.20%。生物药占比则一直保持稳定上升的状态,2020年生物药市场份额占比增长至23.87%。

发展趋势:

创新药市场占比增加

当下我国医药行业仍处于重要战略机遇期,2022 年政府将给予创新型企业更多税收等方面支持,药械创新将追求更高目标。

2022 年将延续实施研发费用加计扣除政策,将科技型中小企业加计扣除比例从75%提高至100%,促进高科技创新性企业加大研发投入。

“十四五”时期医药工业要实现既定增长目标,需要培育新的增长动能。面向国内大循环,要通过技术创新促进用药结构升级,满足日益增长的健康需求,提高创新药在产品结构中的比重,提高技术创新对产业增长的贡献率。

医药营销模式转变

为改变传统药企规模小、布局分散的局面,行业集中度不断提升,产业结构正在往多元化方向转变。

同时,各企业也在积极做经营方式及商业模式上的转变,不断探索医药电子商务和行业的互联网化步伐。

随着国家“互联网+”政策的出台,医药行业紧跟时代发展潮流,用“互联网+”模式来寻求新的突破与创新。

“互联网+医药”这种新的发展模式将是未来行业发展的大趋势,帮助药企创造更大的商业价值,促进行业的跨越式发展。

医疗器械行业前景如何

行业主要上市公司:迈瑞医疗(300760)、华大基因(300676)、迪安诊断(300244)、美康生物(300439)、鱼跃医疗(002223)等。

本文核心数据:医疗器械行业市场规模;医疗器械企业占比等

行业概况

1、定义

根据2021年3月国务院最新发布的《医疗器械监督管理条例》:医疗器械,是指直接或者间接用于人体的仪器、设备、器具、体外诊断试剂及校准物、材料以及其他类似或者相关的物品,包括所需要的计算机软件;其效用主要通过物理等方式获得,不是通过药理学、免疫学或者代谢的方式获得,或者虽然有这些方式参与但是只起辅助作用;其目的是:

2、产业链剖析

医疗器械行业技术进步、企业成长和市场扩展等都与上下游行业有着密切的关系。上游行业的科技进步将直接影响到医疗器械的技术走向。医疗器械行业的上游行业为医疗器械零组件制造,涉及的行业有电子元件、原材料、软件系统、新兴技术等领域。其中电子元件行业为大型医疗设备提供电子元件、电路板、芯片等电子零部件;原材料行业为医疗器械行业设备生产提供特殊材料等。国家的基础工业如橡胶、塑料、电子、钢铁、紧固件、有色金属等上游行业加工制造能力决定了医疗器械原材料或半成品的质量、技术水平和成本。同时,人工智能、物联网和区块链技术也为医疗器械行业的发展创新注入新鲜血液。

医疗器械行业的中游行业为医疗器械的研发、制造、销售以及服务的相关行业。

医疗器械的下游产业是医疗卫生行业,医疗卫生行业是为全社会提供医疗卫生服务产品的要素、活动和关系的总和,其最重要的基本功能是医治和预防疾病、保障全民身体健康、提高全民身体素质。我国医疗卫生服务业的运行主体是各级各类医疗卫生机构,包括医院、疾病预防控制中心(CDC)、计划生育机构、爱国卫生运动机构以及医疗卫生研究机构等,其中最为重要的主体是各级各类医院。

在行业上游领域,代表企业主要有水晶光电、住友瑞科、卫宁健康、乐普医疗等企业,中游企业主要有美敦力、雅培等国际企业和迈瑞医疗、鱼跃医疗等国内企业,产业链下游主要为医疗卫生机构、公共卫生机构,其他医疗机构和第三方检验/体检机构等。

行业发展历程:目前处在高治疗发展阶段

在2000年前,我国医疗器械行业在50年代~60年代的改造调整背景下,我国医疗器械产业有较大发展,经历了从无到有的过程,在新中国成立初期画上了浓墨重彩的一笔。在2000-2015年期间,我国医改政策导致卫生机构需进行器材和设备的更换以及补充,刺激了我国中低端产品和技术的快速增长。但高值医疗器械市场被进口产品占领。在2015年后,我国医疗器械创新政策频出,头部企业积极布局,创新医疗器械如雨后春笋般涌出。此外,为加速国产化替代,我国颁发了相关政策;个别省份像是江苏省等更是禁止进口产品在公立机构中进行招标。

产业发展现状

1、行业整体情况:医疗设备占比近60%,整体国产替代水平较低

总体来看,中国医疗器械行业整体国产替代发展相对较弱,尤其在高值医用耗材领域,国产替代程度整体相对较低,是医疗器械领域国产替代“洼地”,相关细分产品发展现状如下:

注:满分★★★★★,☆为半星。

从细分市场结构来看,2021年中国医疗设备行业占据中国医疗器械行业中游细分产品的市场规模的最大比重,达到5533亿元,占比59.91%。

2、高值医用耗材:2021年市场规模近1500亿元

由于目前行业并没有对高值医疗器械的准确定义,广义上高值医疗器械为全部高价格的医疗器械,前瞻则根据《中国医疗器械蓝皮书(2021版)》中的定义将狭义的高值医用器械定义为一般对安全至关重要、生产使用必须严格控制、限于某些专科使用且价格相对较高的医疗耗材。

受益于经济水平的发展,健康需求不断增加,中国高值医疗器械市场也迎来了巨大的发展机遇。近年来,我国高值医疗器械市场保持着稳步增长。根据《中国医疗器械行业蓝皮书(2021)》数据显示,2020年我国高值医疗器械行业市场规模为1305亿元,受疫情影响仅同比小幅增长3.74%。随着我国高值医疗器械行业的整体技术革新及产业链成熟,中国高值医疗器械市场规模或持续上升,初步统计,2021年中国高值医疗器械市场规模或接近1500亿元,同比上升12.03%。

3、低值医用耗材:2021年市场规模超1100亿元

低值医用耗材是指医院在开展医疗服务过程中普遍应用的价值较低的一次性医用材料,包括一次性注射器、输液器、输血器、引流袋、引流管、留置针、无菌手套、手术缝线、手术缝针、手术刀片、纱布、棉签、医用口罩等。

受疫情全球范围蔓延的影响,2020年低值医疗耗材市场,尤其是口罩、防护服等应急防控耗材,短时间内需求呈十倍以上爆发。据《中国医疗器械行业蓝皮书(2021)》,2020年我国低值医用耗材市场规模约为970亿元,同比增长25.97%。据初步统计,2021年中国低值医疗器械市场规模或近1200亿元,同比上升21.09%。

4、医疗设备:2021年市场规模超5500亿元

医疗设备是指单独或者组合使用于人体的仪器、设备、器具或者其他物品,也包括所需要的软件。医疗设备是医疗、科研、教学、机构、临床学科工作最基本要素,即包括医用医疗设备,也包括家用医疗设备。

2020年,在疫情影响下,全国乃至全球以监护仪、呼吸机、ECMO为代表的医用设备销售爆发式增长,根据《中国医疗器械行业蓝皮书(2021)》数据显示,2020年中国医疗设备市场规模达4556亿元,同比增长26.52%。据初步统计,2021年中国高值医疗器械市场规模或超5500亿元,同比上升21.44%。

5、IVD(体外诊断):2021年市场规模超1000亿元

IVD(体外诊断),从广义上讲,是指在人体之外,通过对人体样本(各种体液、细胞、组织样本等)进行检测而获取临床诊断信息,进而判断疾病或机体功能的产品和服务。从狭义上讲,体外诊断产业主要指体外诊断相关产品,包括体外诊断试剂及体外诊断仪器设备。

随着中国人口老龄化,人们越来越重视自己的健康,中国体外诊断市场规模呈现出高速增长的态势。2020年,新型冠状病毒疫情将体外检测带入了民众的视野。疫情爆发,新冠病毒检测试剂需求暴增。国家药监局针对核酸检测试剂盒开辟了快速审批通道,不少产品快速上市,体外诊断企业业绩也随之“一飞冲天”。在疫情的催化下,我国体外诊断行业飞速发展。据《中国医疗器械行业蓝皮书(2021)》数据,2020年体外诊断(IVD)市场规模达890亿元,同比增长24.30%。据初步统计,2021年中国高值医疗器械市场规模或超1000亿元,同比上升19.73%。

产业竞争格局

1、区域竞争:广东省分布最多

根据国家药品监督管理局的数据显示,截至2021年我国生产医疗器械产品的企业数量有28954家;主要分布在广东、江苏、山东、浙江、河北、湖北、上海、江西、安徽、河南等地。其中,广东共有5221家企业,江苏共有3580家。

2、企业竞争:以非上市企业为主

2021年,我国医疗器械上市企业的营业收入达到了2528亿元,约占整个医疗器械市场规模的27%。由此可见,我国医疗器械仍以非上市企业为主。

当下,迈瑞医疗、英科医疗、乐普医疗、东方生物、新华医疗的营业收入在上市企业当中为TOP5。其中,迈瑞医疗在上市企业规模的市场份额约为10%,在整个市场的市场份额约为3%。

注:左边是在上市企业规模中的市场份额,右边是在整个市场规模的市场份额。

产业发展前景及趋势

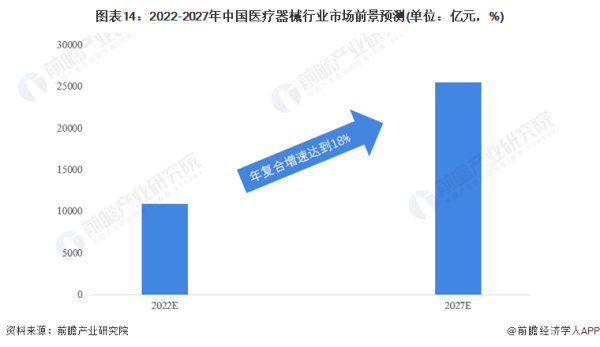

1、2027年市场规模或超2万亿

医疗器械行业是中国国民经济发展的重要组成部分,其与中国宏观经济发展息息相关,未来随着中国医疗体系的不断发展,医疗器械行业市场规模或将持续上升。

基于此,前瞻估测2027年中国医疗器械行业市场规模或将超过2.5万亿元,年复合增速达到18%。

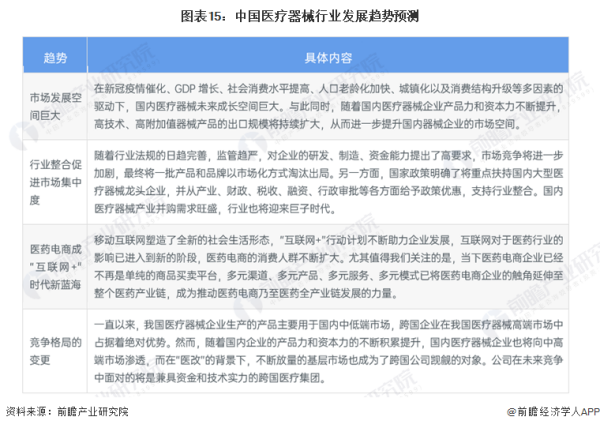

2、主要有四大发展趋势

相比发达国家,我国医疗器械行业具有起步晚、规模小、产品单一的特点。但经过近几十年的快速发展,现我国医疗器械行业已成为一个产业门类比较齐全、创新能力不断增强、市场需求旺盛的朝阳产业。随着国家政策支持与优化、医改不断深入、人口老龄化不断凸显、消费能力和健康意识提升,促使我国医疗器械行业尤其是国内医疗器械龙头企业进入了黄金发展时期。而国内高歌猛进的医疗器械市场,在兼具资金和技术优势的国际医疗巨头的青昧下,行业竞争激烈,机会与挑战并存,未来中国医疗器械或有以下发展趋势:

更多本行业研究分析详见前瞻产业研究院《中国医疗器械行业市场前瞻与投资战略规划分析报告》。

医疗器械行业发展现状及未来趋势分析?

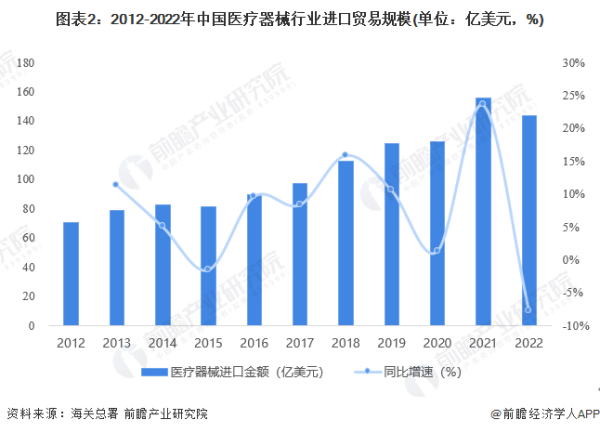

2012-2022年中国医疗器械整体处在贸易顺差地位

中国医疗器械涵盖行业十分广泛,2012-2022年中国医疗器械行业进出口贸易总额呈现逐年上升趋势,2021年中国医疗器械行业进出口总额达到358.6亿美元,2022年进出口贸易总额达到334.65亿美元。

2012-2022年中国医疗器械整体处在贸易顺差地位,2020年中国在疫情中率先恢复经济和工业生产,为全球新冠疫情做出了杰出贡献,2020年中国医疗器械行业贸易顺差达到55.34亿美元,2022年回落至47.2亿美元。

2022年中国医疗器械进口贸易规模出现明显下滑

根据海关总署统计数据,2012-2021年中国医疗器械行业进口规模整体呈现上升趋势,2021年中国医疗器械行业进口规模达到155.71亿美元,同比上升23.54%。2022年中国医疗器械行业进口规模达到143.73亿美元,同比下降7.7%,这是继2015年之后中国医疗器械进口贸易规模首次出现明显下滑。

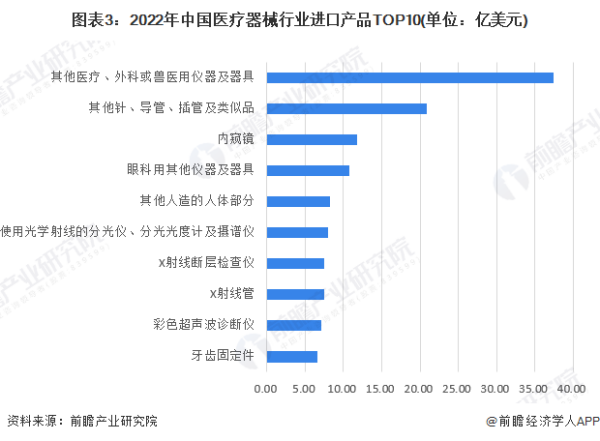

2022年医疗、外科或兽医用仪器及器具等进口金额最大

根据统计数据,2022年中国医疗器械行业进口产品TOP10中,进口金额规模最大的为“其他医疗、外科或兽医用仪器及器具(90189099)”,进口额达到37.5亿美元,其次为“其他针、导管、插管及类似品(90183900)”,进口额达到20.89亿美元。

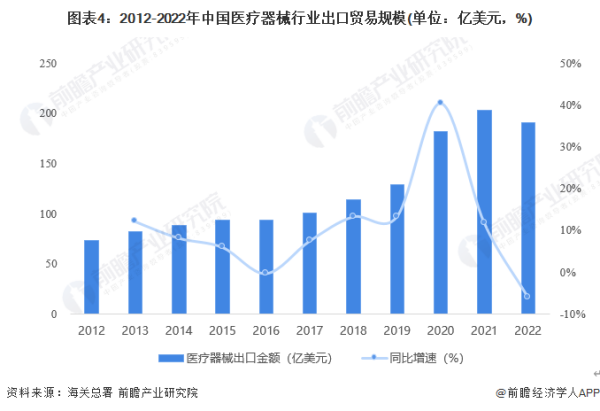

2022年中国医疗器械行业出口规模出现下降

根据海关总署统计数据,2017-2021年中国医疗器械行业出口规模呈现逐年上升趋势,2021年中国医疗器械行业出口规模达到202.88亿美元,同比上升11.85%。2022年中国医疗器械行业出口规模达到190.93亿美元,同比下降5.89%。

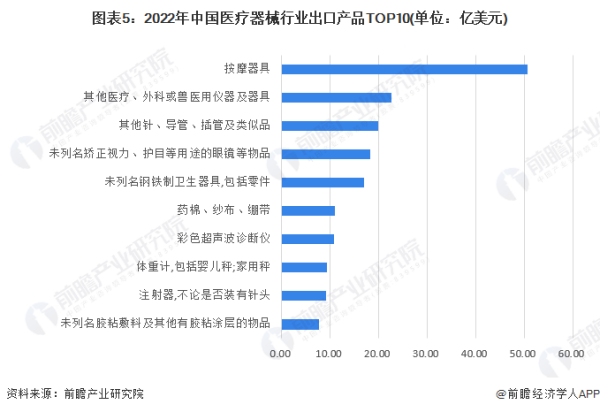

2022年按摩器具为出口金额规模最大产品

根据统计数据,2022年中国医疗器械行业出口产品TOP10中,出口金额规模最大的为“按摩器具(90191010)”,出口额达到50.73亿美元,其次为“其他医疗、外科或兽医用仪器及器具(90189099)”,出口额达到22.57亿美元。

更多本行业研究分析详见前瞻产业研究院《中国医疗器械行业市场前瞻与投资战略规划分析报告》

我国医疗器械行业的现状及面临哪些挑战?

我国医疗器械产业由小到大,迅速发展,现已成为一个产品门类比较齐全、创新能力不断增强、市场需求十分旺盛的朝阳产业。特别是近年来,医疗器械产业发展速度进一步加快,连续多年产值保持两位数增长,产品出口的数量和科技含量也不断提升。 一、我国医疗器械行业发展情况 1、总体发展情况 前瞻产业研究院发布的《2016-2021年中国医疗行业品牌竞争与投资机会分析报告》指出,2014年我国医疗器械行业共实现销售收入2136.07亿元,同比增长13.1%;工业总产值也达2175.91亿元,同比增长12.1%。从近年来医疗器械和医药工业总产值增速来看,医疗器械的发展速度总体上快于医药工业。 2、产品结构情况 从近大数据医疗行业的现状是什么?

1、健康医疗大数据竞争派系:生物大数据赛道投融资较为活跃

健康医疗大数据是大数据在医疗领域的一个应用分支,主要指在人们疾病防治、健康管理等过程中产生的与健康医疗相关的数据。健康医疗大数据产业是指以与健康医疗相关、满足大数据基本特征的数据集合为核心,进行数据获取存储、分析和应用的服务业态。健康医疗大数据是国家重要的基础性战略资源,是未来健康医疗服务发展的重要趋势。

根据健康活动的来源划分,医疗健康大数据可以分为医疗大数据、健康大数据、生物大数据、经营运营大数据四个方面,各个方面代表企业如下:

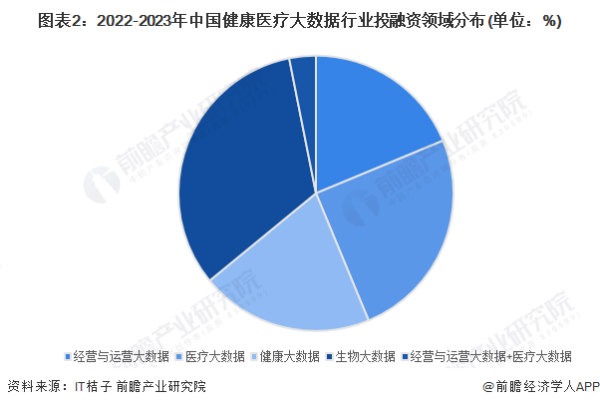

行业目前投融资主要集中于生物大数据方面,占比达33%,其次是医疗大数据占比25%;此外我国健康医疗大数据行业仍处于发展阶段,融资企业大多主要经营一种医疗健康大数据业务,同时经营多种大数据业务企业数量较少,2022-2023年健康医疗大数据行业融资企业中主营经营与运营大数据业务和医疗大数据业务企业占比在3%左右。

2、健康医疗大数据竞争格局

——企业竞争:竞争逐步加剧

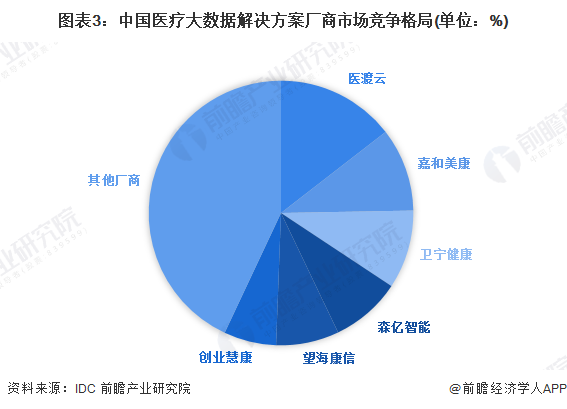

健康医疗大数据快速发展。一方面大数据主题类型快速增多,临床大数据派生出更多的专病大数据,医院运营大数据紧跟临床大数据的步伐快速发展,专科联盟机构建立跨医院的专科大数据的机制日趋成熟;另一方面是越来越多的医院启动大数据建设,地级市和县级的医院也开始筹划和建立健康医疗大数据。上述第一个方面是医疗大数据主题领域拓展带来的机会,专注于医疗大数据业务的一批厂商在引领这一市场发展;第二个方面则是医疗大数据客户范围拓展带来的机会,更多的医院核心临床系统厂商和电子病历厂商抓住了这一机会。医疗大数据系统的旺盛需求带来了未来市场的巨大发展潜力,也吸引了大量厂商参与到竞争中,竞争正在逐步加剧,其中领先的代表企业有医渡科技、嘉和美康等。

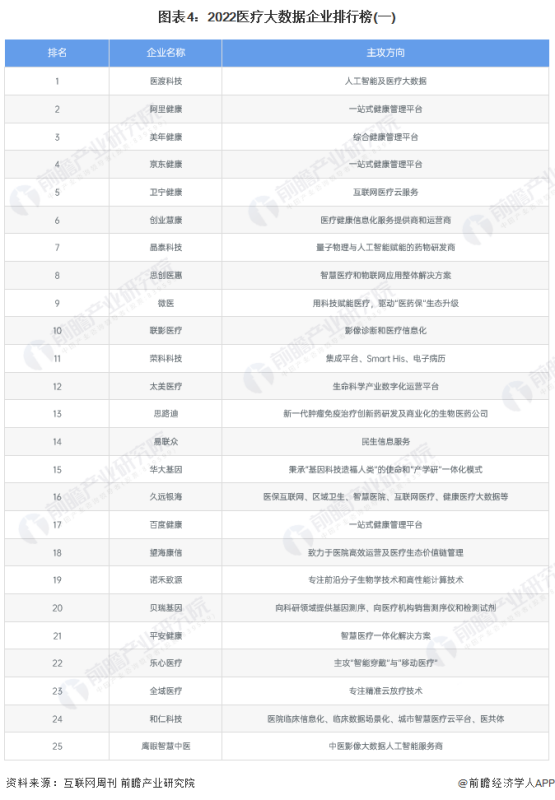

——企业排名:各领域厂商纷纷入局,医渡科技蝉联榜首

从综合实力上看,根据互联网周刊发布的“2022年医疗大数据企业排行榜”,健康医疗大数据行业排名前三的企业分别为医渡云、阿里健康和美年大健康。

医渡科技主要专注于人工智能及医疗大数据,其基于自主研发的“医学数据智能平台”,对大规模多源异构医疗数据进行深度处理和分析,建立真实世界疾病领域模型,助力医学研究、医疗管理、政府公共决策、创新新药开发、帮助患者实现智能化疾病管理。美年健康是综合健康管理平台,同时提供专科诊疗、基因检测、慢病管理、远程医疗、女性健康、中医治未病等多方位的增值服务。